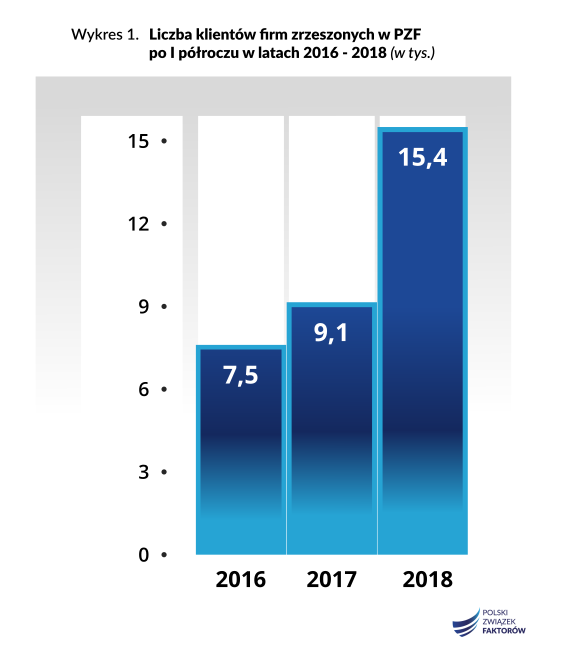

Ponad 15 tys. firm w Polsce zabezpiecza się przed skutkami zatorów płatniczych korzystając z faktoringu. Skala finansowania działalności przedsiębiorców na podstawie faktur rośnie coraz szybciej. Na koniec I półrocza 2018 r. firmy zrzeszone w Polskim Związku Faktorów osiągnęły obroty w wysokości 109,5 mld zł., aż o 27,5 proc. wyższe niż przed rokiem. Najczęściej wybieraną przez podmioty gospodarcze formą finansowania stał się faktoring pełny, który zdejmuje z przedsiębiorcy ryzyko niewypłacalności kontrahentów.

Faktoring to usługa finansowa umożliwiająca skuteczne i szybkie przeciwdziałanie negatywnym skutkom zatorów płatniczych. Dzięki niej przedsiębiorcy mogą bez przeszkód zrealizować bieżące płatności, mimo długich terminów wystawianych faktur. Zarządzający coraz częściej dostrzegają płynące z tego korzyści, dlatego od kilku lat chętniej sięgają po faktoring.

Polski Związek Faktorów skupia obecnie przeważającą część podmiotów świadczących tego rodzaju usługi. Zrzesza 27 członków: 5 banków komercyjnych i 22 wyspecjalizowane firmy faktoringowe. Do Związku należy też jeden podmiot mający status partnera.

Faktoring to odpowiedź na potrzeby firm

Z usług krajowych faktorów korzystało w I półroczu 2018 r. ponad 15 tys. firm. Wystawiły one 6,6 mln faktur, na podstawie których faktorzy udzielili finansowania.

– Rośnie liczba firm, które sięgają po faktoring. Nasza usługa na tle innych form finansowania, jest prosta. Faktorzy przejmują bowiem zobowiązania jedynie na podstawie faktur.

Obecnie już 15 tys. podmiotów pozyskuje w ten sposób środki na działalność. Dzięki temu mogą szybko zaspokoić najpilniejsze potrzeby, związane z wypłacaniem wynagrodzeń i wypełnianiem obowiązków wobec fiskusa czy ZUS.

Zauważalny silny wzrost liczby klientów obsługiwanych przez członków PZF wiąże się też z faktem, że do związku przystępują nowe podmioty, oferujące finansowanie dla mikroprzedsiębiorców – mówi Sebastian Grabek, przewodniczący komitetu wykonawczego PZF.

Finansowanie i ochrona przed brakiem zapłaty

Najpopularniejszą formą faktoringu trwale stał się faktoring pełny. Umożliwia on szybki dostęp do środków na finansowanie bieżącej działalności, połączony z ochroną przed ryzykiem braku zapłaty ze strony kontrahentów za dostarczone towary bądź usługi. Podmioty zrzeszone w PZF objęły w I półroczu 2018 r. w jego ramach ponad 54,5 mld zł wierzytelności, co stanowi niemal 50 proc. obrotów. Kolejne 35 proc, generuje faktoring niepełny. Ok. 15 proc. przypada natomiast na faktoring importowy, odwrócony oraz wymagalnościowy.

– Polscy przedsiębiorcy są klientami bardzo świadomymi i wymagającymi. Nie sięgają po faktoring tylko po to, aby skorzystać z prostej formy finansowania. Oczekują także ochrony przed ryzykiem braku zapłaty ze strony kontrahentów za dostarczone towary bądź usługi, a tę oferuje tylko faktoring pełny. W przypadku nieprzewidzianych trudności handlowych zabezpiecza on przedsiębiorców przed utratą płynności oraz wpadnięciem w pułapkę zatorów płatniczych – wyjaśnia Sebastian Grabek.

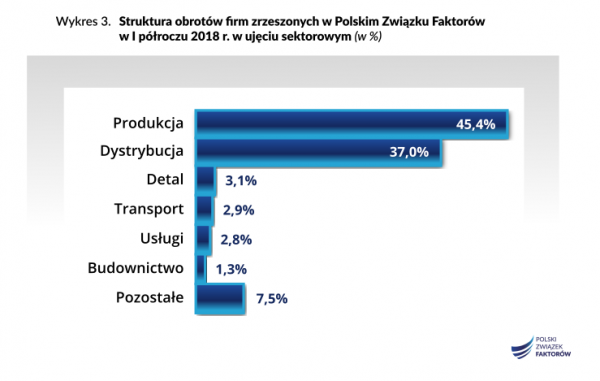

Z usług faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. W ich przypadku utrzymanie płynności finansowej ma fundamentalne znaczenie, ponieważ umożliwia utrzymanie silnej pozycji konkurencyjnej.

– Faktoring pomaga przedsiębiorcom w ekspansji na rynkach, na których działają. Uzyskanie finansowania bieżącej działalności w sytuacji, gdy kontrahenci oczekują coraz dłuższych terminów na zapłacenie faktur, ma dla krajowych producentów i usługodawców wartość podwójną. Oprócz zamiany należności na gotówkę, otrzymują też narzędzie niwelujące ryzyko niewypłacalności odbiorców. Gwarantujemy im finansowanie bieżącej działalności i bezpieczeństwo obrotów handlowych. Zwiększamy płynność firm przez co umożliwiamy ich stabilny rozwój – wyjaśnia Sebastian Grabek.

Źródło: Polski Związek Faktorów